手机看新闻

[摘要] 房企融资环境持续收紧,信用债融资大幅下降。

近日,央行、国家发改委、银保监会等六部委联合发布《关于推动公司信用类债券市场改革开放高质量发展的指导意见》(下文简称《意见》)。高杠杆房企、经营激进房企发债将受限制,支持扩大绿色债券发行。

背景:房企融资环境持续收紧,信用债融资大幅下降

房企融资环境持续收紧,“红线”与“补丁”越来越密集。2020年下半年以来,房地产金融监管力度不断加强,例如房企的“三道红线”、银行房地产贷款的“两道红线”、房企商票监管、供应链ABS发行限制,加上本次《意见》对高杠杆企业过度发债的限制,针对房企融资的补丁越来越多。

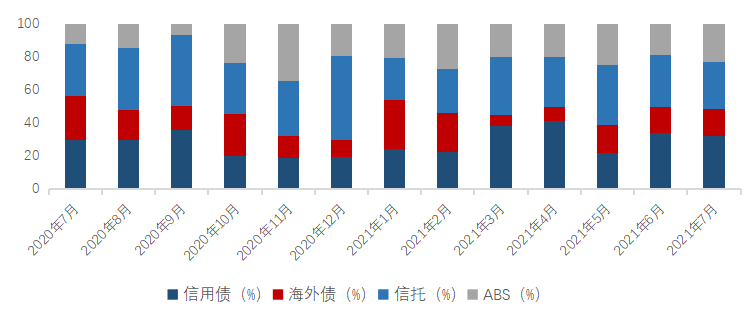

信用债融资下降,占非银融资的三分之一。从规模来看,2021年1-7月,信用债融资3867.65亿元,同比下降2.47%。7月份,房地产行业信用债融资规模同比下降20.40%。从融资利率来看,7月发行的信用债平均利率为3.96%,同比下降0.91个百分点,环比下降0.90个百分点。往年的7、8月为信用债发债高峰,但今年7月环比并未出现明显增长,而前两月信用债发行处于周期性低谷期,连续发行疲软。从融资结构来看,7月信用债占比31.42%,海外债占比17.97%,信托融资占比28.32%,ABS融资占比22.29%。

图:2020年7月-2021年7月融资结构分布

数据来源:CREIS中指数据

影响:限制高杠杆房企发债,绿债获支持

✦限制高杠杆、经营激进房企发债

《意见》提到,“……债券发行应符合国家宏观经济发展和产业政策,匹配实体经济需求。限制高杠杆企业过度发债,强化对债券募集资金的管理,禁止结构化发债行为”。“对资产负债率明显高于行业平均水平、经营扩张激进、关联关系复杂的发行人建立约束机制”。

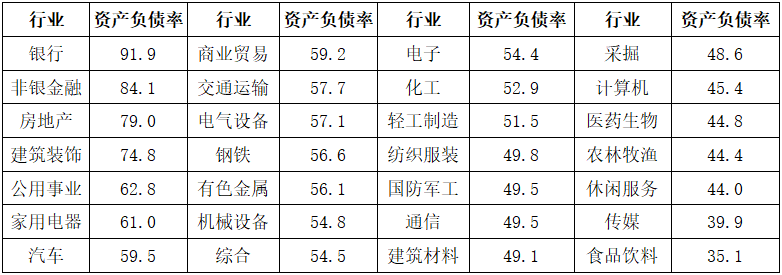

点评:高杠杆房企、经营激进房企发债将受影响。房地产属于高杠杆行业,根据申万28个行业分类,资产负债率是金融类的银行91.9%,其次是非银金融84.1%,之后为房地产79.0%,位居各行业第三。有一半左右的房企杠杆率超过行业平均水平,其中经营激进的房企发债将受明显影响。

表:各行业资产负债率比较

数据来源:Wind 中指研究院

✦及时化解房企风险

《意见》提到,“……债券存续期内,企业发生可能影响偿债能力或投资者权益的重大事项时,应当及时披露,并说明事项的起因、目前的状态和可能产生的影响。债券发生违约的,发行人、承销商、受托管理人应当按照规定和约定履行信息披露义务,及时披露企业财务信息、……及其他可能影响投资者决定的重要信息”。

点评:信息不对称是引发房企信用风险的主要诱因之一。《意见》将敦促发债房企及时披露企业重大事项,公布相关信息,有利于投资者识别房企风险水平、根据风险偏好及时做出判断,一方面保护投资者避免遭受重大损失,另一方面也有利于房企在风险初期阶段积极寻求帮助、化解风险,避免风险过度累积引发的重大违约事项,从而达到双赢局面。

✦多评级模式揭示房企风险

《意见》提到“……鼓励发行人选择开展主动评级或投资人付费评级,发挥双评级、多评级以及不同模式评级的交叉验证作用。”

点评:房地产企业具有经营地区广、交易对手众多等特点,传统评级可能会造成信息遗漏。弱化被动评级、鼓励多评级,可引入第三方机构从不同角度、不同信源对房企进行风险评价,展示房企真实风险,在提升信用评级结果价值的同时,倒逼房企全方位提高自身实力,强化企业偿债能力。

✦扩大绿色债券发行规模

《意见》提到,“探索规范发展资产证券化、高债券产品。合理控制短期公司信用类债券滚动接续产生的再融资风险,逐步提高中长期债券发行占比。扩大“双创”债券、绿色债券发行规模。提升民营企业发债融资的可得性和便利度,推动民营企业债券融资支持工具增量扩面……”。

点评:本部分从不同角度为房企开拓了信用债融资的新渠道。推动ABS发行、提高中长期债券发行对房企来说都是利好消息,前者拓宽了房企的融资渠道,后者延长了资金的使用期限。房企由于其供应链核心地位,在ABS的发行方面有着天然优势。事实上,ABS也逐渐受到房企的青睐。据统计,2021年1-7月,房企ABS融资总额已达3060.15亿元,已达去年全年总量的79.5%。房企的短期债券融资主要为筹措周转资金,而长期债券融资一方面可获得长期稳定的资金,另一方不增加短期偿债压力。鼓励绿色债券发行有利于房企主动推进绿色建筑的开发,注重绿色环保的房企将更容易发债融资。

从以往来看,相对于央企,民营房企的信用级别偏低、发债利率偏高,这对民营房企的债券发行不太友好。提升民营企业发展融资的可得性和便利性,帮助民营房企拓宽了信用债准入的大门。(但需注意的是准入的门槛并不会因此降低,民营房企仍需遵从《意见》其他部分的论述。)

策略:适应低杠杆模式下稳中发展

六部委《意见》对企业发债进行了详细规范,涉及房地产的主要为限制高风险企业过度融资,鼓励优质企业开拓发债渠道:一方面,限制高杠杆、经营激进企业发债,敦促企业及时发布相关信息;另一方面,规范发展资产证券化,提高中长期债券发行占比,扩大绿色债券发行规模。

企业要降低负债水平,适应低杠杆发展状态。高杠杆房企,特别是杠杆率高于行业平均水平以上的激进型房企,发债融资将受到明显抑制;此外当前宏观经济进入低增长、低通胀阶段,房地产发展呈现弱周期性,因此企业要主动调整负债规模及结构,以适应低杠杆模式下的稳中发展。

中山粤海城400-176-0760 转 623278

推荐理由:

推荐理由:

|

效果图

| 中山粤海城基本信息 | |||||

| 单价 | 待定 | 产权年限 | 70 | 区域商圈 | 南朗镇马鞍岛 |

| 户型 | 三居室(123.00㎡)三居室(110.00㎡)二居室(92.00㎡) | 收房时间 | 预计2024年入住 | 开盘时间 | |

动态:中山粤海城价格待定。预计2024年入住。主力户型为79平-123平2居-3居。绿化率30.35%。项目规划建设2485户。

动态:中山粤海城价格待定。预计2024年入住。主力户型为79平-123平2居-3居。绿化率30.35%。项目规划建设2485户。

项目简介:中山粤海城项目位于中山东部翠亨新区起步区——马鞍岛的核心地段,该区域定位为“国际化、现代化、创新型城市新中心“,宜业宜居宜游的滨海生态科技新城。 中山粤海城是粤海布局湾区全新力作,第三座、中山首座”粤海城”系作品,将采用与深圳粤海城一脉相承的生活大城标准,刷新马鞍岛价值天花板 中山粤海城项目项目距离深中通道口约2km,横门水道,地处【北部综合性生活服务中心】及【产研一体示范区】,周边享有5机场、4通道、4高速、4地铁、3高铁、2快线、1码头的海陆空综合立体交通体系。周边13座城市主题生态公园环绕、6大医疗机构、6大商业集群、7大主题人文设施,配套齐全完备。 中山粤海城总建面约32万㎡,容积率2.50,紧邻一线海景,是马鞍岛目前仅有的低密海景生态宜居大城。

项目简介:中山粤海城项目位于中山东部翠亨新区起步区——马鞍岛的核心地段,该区域定位为“国际化、现代化、创新型城市新中心“,宜业宜居宜游的滨海生态科技新城。 中山粤海城是粤海布局湾区全新力作,第三座、中山首座”粤海城”系作品,将采用与深圳粤海城一脉相承的生活大城标准,刷新马鞍岛价值天花板 中山粤海城项目项目距离深中通道口约2km,横门水道,地处【北部综合性生活服务中心】及【产研一体示范区】,周边享有5机场、4通道、4高速、4地铁、3高铁、2快线、1码头的海陆空综合立体交通体系。周边13座城市主题生态公园环绕、6大医疗机构、6大商业集群、7大主题人文设施,配套齐全完备。 中山粤海城总建面约32万㎡,容积率2.50,紧邻一线海景,是马鞍岛目前仅有的低密海景生态宜居大城。

|

交通图

中山粤海城暂无网友点评,快来说两句吧~~~